Česká republika úspěšně vydala emisi 10letých dluhopisů denominovaných v euro

Česká republika úspěšně vydala emisi 10letých Eurobondů v objemu 2 miliardy euro

Dne 20. února 2012 Česká republika s ratingovým hodnocením A1, AA, A + se stabilním výhledem od agentur Moody´s, Standard & Poor a Fitch, úspěšně vydala emisi 10-ti letých státních dluhopisů ve jmenovité hodnotě 2 mld. euro s fixním kupónem ve výši 3,875 % p.a. Emisi zorganizovaly banky Barclays Capital, Česká spořitelna (Erste Group), SG CIB a UniCredit, kterým byl společně udělen mandát vedoucích manažerů.

Úspěšné vydání státních dluhopisů České republiky denominovaných v euro po téměř jednom a půl roce od poslední podobné emise následovalo po intenzivní a profesionální 5-denní sérii prezentací pro zahraniční investory, které proběhly v týdnu od 13. února letošního roku. Jednotlivé prezentace, včetně individuálních rozhovorů s investory, se uskutečnily v Mnichově, Kolíně nad Rýnem, Frankfurtu, Wiesbadenu, Vídni, Amsterdamu, Haagu, Paříži a Londýně. Za účasti zástupců Ministerstva financí mělo téměř 50 investorů možnost seznámit se s důvěryhodnou fiskální konsolidační strategií vlády a stabilní makroekonomickou situací České republiky.

Na základě silného zájmu investorů, projeveného během prezentací a příznivých tržních podmínek, začali vedoucí manažeři emise 20. února v 10:15 SEČ evidovat předběžné nákupní pokyny s výnosem na úrovni středových kotací swap +170 bazických bodů.

Závazný sběr objednávek byl oficiálně zahájen ve 13:10 SEČ s počáteční indikací výnosu na úrovni středová kotace swap +160/165 bazických bodů. Celková jmenovitá hodnota objednávek rychle dosáhla více než 3 miliard euro. V 13:45 SEČ byl sběr objednávek ukončen poté, co bylo objednáno celkově více než 3,5 miliardy euro od více než 190 institucionálních investorů. Na základě vysokého zájmu byl výnos dluhopisu zafixován na dolní hranici indikací, tj. 160 bazických bodů nad středové kotace swap. Celková jmenovitá hodnota vydaných dluhopisů byla stanovena ve výši 2 miliardy euro, což byla horní hranice zamýšleného rozmezí pro emisi ve výši 1 až 2 mld. euro.

Stabilní makroekonomické ukazatele České republiky, zejména jedno z nejnižších zadlužení v rámci Evropské Unie, umožnily umístit nové 10-leté státní dluhopisy pouze s velmi malou prémií proti výnosům, za které se obchodují již vydané státní dluhopisy na sekundárním trhu. Ve srovnání se státním dluhopisem splatným v dubnu 2021, který se obchoduje s výnosem středové swapy +150 bazických bodů, jde o prémii nad prodlouženou výnosovou křivku odpovídající splatnosti nového dluhopisu v řádu 5 až 7 bazických bodů. To je nejmenší prémie, kterou musela připlatit kterákoli z vlád, která se doposud rozhodla v roce 2012 na mezinárodním trhu umístit své dluhopisy. Jde tak o potvrzení atraktivity České republiky jako emitenta díky jejímu výbornému úvěrovému hodnocení. Také absolutní výše kreditní prémie pro tento nový 10-letý dluhopis je vůbec nejnižší v regionu střední a východní Evropy a také ve srovnání s řadou zemí eurozóny.

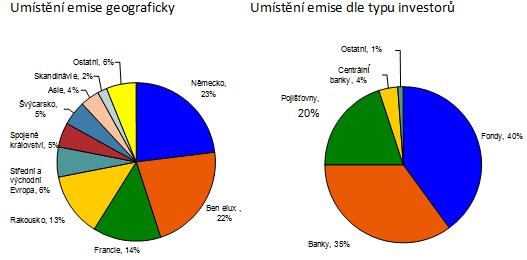

Vysoce kvalitní investorská základna byla tvořena především ze strany investičních a penzijních fondů, které reprezentovaly 40% celkových objednávek následovaných bankami (35%) a pojišťovnami (20%). Centrální banky představují 4% investorů transakce.

Geograficky byl největší zájem o novou emisi u investorů z Německa (23%) a zemí Beneluxu (22%), následovaných Francií a Rakouskem se 14% resp. 13%, zeměmi střední a východní Evropy (6%), Spojeným královstvím (5%), Švýcarskem (5%) a ostatními evropskými investory (6%). Mimořádně významná poptávka ve výši 4% pochází také z Asie.

Jan Gregor, náměstek ministra financí České republiky řekl: "Tato transakce ve výši 2 mld. EUR představuje důležitý krok v naplnění strategie financování státu pro rok 2012. Jsem velmi spokojen s výsledkem této transakce, zvláště v kontextu vysoké současné nejistoty na trzích eurozóny. Zvláště také vítám významnou účast investorů navštívených během celoevropské prezentace, která potvrdila pozitivní vnímání České republiky jako odraz ocenění stabilních makroekonomických indikátorů a reforem schválených vládou ze strany zahraničních investorů.“

Výtěžek benchmarkové emise Eurobondů použije Česká republika na refinancování splatného státního dluhu, k financování deficitu státního rozpočtu a pro další účely povolené zákonem.

Státní dluhopisy byly vydány v rámci dluhopisového programu České republiky, který byl aktualizován ke dni 10. února 2012.

Statistiky emise:

UPOZORNĚNÍ:

Kreditní rating nepředstavuje doporučení koupit, prodat, ani držet cenné papíry a příslušná ratingová agentura jej může kdykoliv změnit či dočasně nebo permanentně odejmout. Podobná ratingová ohodnocení různých druhů cenných papírů neznamenají nutně stejnou věc. Každý rating je třeba analyzovat samostatně od ostatních ratingů.

Tato zpráva není určena pro distribuci, přímo či nepřímo, do Spojených států amerických (ani jejich teritorií, jakéhokoliv státu Spojených států a distriktu Kolumbie) ani americkým osobám (jak je tento pojem definován v Regulaci S amerického Zákona o cenných papírech z roku 1933, dále jen "Regulace S" a "Zákon o cenných papírech"), ani do Austrálie, Kanady či Japonska. Tato zpráva nepředstavuje nabídku k prodeji žádných cenných papírů ve Spojených státech nebo americkým osobám. Cenné papíry nelze nabízet ani prodávat do Spojených států nebudou-li registrovány nebo nebudou-li vyjmuty z registrační povinnosti v souladu se Zákonem o cenných papírech. Česká republika, jednající prostřednictvím Ministerstva financí, nezaregistrovala ani nehodlá zaregistrovat žádnou část emise ve Spojených státech ani provést veřejnou nabídku emise ve Spojených státech.

Tato zpráva je určena pouze (i) osobám mimo území Velké Británie nebo (ii) osobám, které mají profesionální zkušenosti v oblasti investic v souladu s Článkem 19(5) Zákona o finančních službách a trzích z roku 2000 (Finanční propagace) Nařízení 2005 (dále jen "Nařízení") a (iii) movitým osobám, a jiným osobám, kterým může být podle zákona komunikována, v souladu s Článkem 49(2) Nařízení (veškeré takové osoby dále jen "relevantní osoby"). Investice, která je předmětem této zprávy, bude přístupná pouze relevantním osobám. Žádná osoba, která není relevantní osobou, nesmí na tento dokument a jeho obsah spoléhat ani podle něj jednat.

Související informace k vydané emisi dluhopisů - ke stažení v české i anglické verzi:

Česká republika úspěšně vydala emisi 10letých Eurobondů v objemu 2 miliardy euro (.PDF, 207 kB)

-

Zdroj: MF - Odbor řízení státního dluhu a finančního majetku, Česká republika úspěšně vydala emisi 10letých Eurobondů v objemu 2 miliardy euro - ke stažení ve formátu PDF (česká verze), publikováno 21. února 2012

Czech Republic issues successful long 10-year EUR 2 billion Eurobond (.PDF, 174 kB)

-

Zdroj: MF - Odbor řízení státního dluhu a finančního majetku, Czech Republic issues successful long 10-year EUR 2 billion Eurobond - ke stažení ve formátu PDF (anglická verze), publikováno 21. února 2012